“I mercati finanziari oscillano, tentennano, traballano…mentre salgono nel tempo”. In questa frase del prof. Bertelli c’è tutta l’essenza dei mercati finanziari. Ora più che mai, con i mercati in forte tensione l’analisi della storia può fornire le risposte migliori mettendo da parte l’emotività, che chiaramente non è entusiasmante nel contesto attuale.

Lo sapevate che 10.000 dollari investiti negli anni ’80 oggi sarebbero stati 708.000? Quanti sarebbero stati perdendo le migliori giornate di questi anni?

Andiamo per gradi..

COSA CI INSEGNANO I MERCATI?

Le borse internazionali nel tempo segnano un andamento nettamente rialzista, rispecchiando la crescita economica mondiale che seppur, ciclicamente ha delle fasi di arresto (recessione) tende a segnare nel tempo dei cicli di crescita. I mercati finanziari tendenzialmente anticipano l’andamento dell’economia.

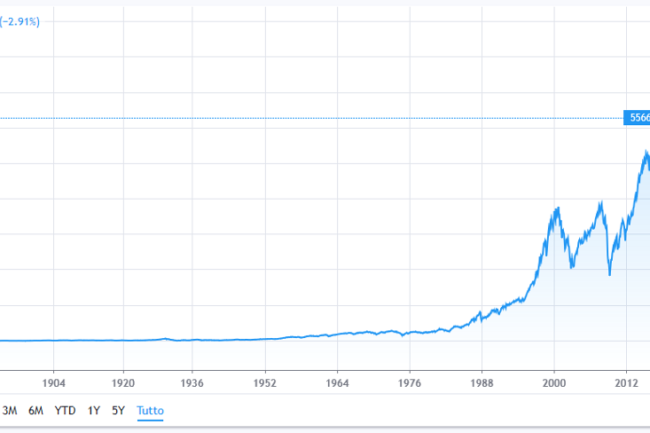

Il grafico sottostante evidenzia l’andamento storico dell’indice Standard ad Poor’s 500. Si tratta di un indice rappresentativo del mercato americano costituito da 500 aziende di diversi settori.

Andamento storico indice S&p 500

Grafico di https://it.tradingview.com

Il grafico mostra una tendenza rialzista che prosegue da sempre, dove chiaramente non mancano le battute d’arresto. La nostra memoria certamente non ha cancellato la crisi finanziaria del 2008, in cui a seguito di alcuni default bancari i mercati hanno vissuto mesi di forte difficoltà. Come evidente dal grafico l’indice toccò gli 800 punti, per poi risalire fino ai 3200 punti di poche settimane fa, quadruplicando quindi il proprio valore.

Durante i ribassi conviene vendere e aspettare?

Se si avesse la sfera di cristallo la risposta sarebbe si. Se si è a conoscenza di un ribasso prossimo, si vende sui massimi e si compra sui minimi. Chi non vive i mercati può avere l’illusione di poter dominare i corsi, selezionando i momenti migliori di ingresso e uscita. In realtà. La storia ci dice che la bravura di un operatore è quella di saper dominare le emozioni e tenere botta ai ribassi, e costruire durante le fasi di discesa le posizioni del futuro esponendo gradualmente il portafoglio al mercato azionario (incrementando posizioni con nuova liquidità oppure switchando posizioni in essere).

Per comprendere al meglio il ragionamento, torniamo alla domanda iniziale:

Sapete 10.000 dollari investiti nel 1980 sull’indice s&p 500 a quanto corrisponderebbero oggi?

La riposta abbiamo detto è 708.000 dollari circa. Certamente ognuno di noi conosce persone che investono i propri denari sui mercati finanziari dagli anni 80. Qualcuno ha realizzato questo risultato?

In mezzo a questi 40 anni ci sono stati assolutamente degli anni bui, come il 2001 e il 2008 tanto per citare alcune date recenti.

Cosa ha determinato gli scarsi risultati della stragrande maggioranza degli risparmiatori rimasti investiti dall’80 ad oggi? Molto probabilmente esser usciti dal mercato nei momenti peggiori. Gli errori nel timing sono dovuti al differimento temporale che accennavo prima: i mercati anticipano l’andamento dell’economia, per cui il momento di minimo da cui i mercati ripartono si trova proprio in corrispondenza del momento peggiore in cui generalmente si ha la fase più acuta della recessione. Di conseguenza, il risparmiatore nel momento peggior è tentato di vendere, anziché comprare.

Il grafico sottostante evidenzia il comportamento tipico: si tende quindi a incrementare le posizioni nel momento migliore dell’economia e a vendere in quello peggiore. L’emotività rappresenta il vero nemico di ogni investitori.

Pe rafforzare l’importanza di rimanere investiti (seppur apportando i dovuti ribilanciamenti al portafoglio), tornando allo straordinario risultato conseguito dai mercati negli ultimi 40 anni, chi avesse perso le 5 o 10 migliori giornate di borsa avrebbe conseguito risultati estremamente inferiori:

A titolo di esempio i 708.000 euro tolte le migliori 5 giornate dell’indice degli ultimi 40 anni sarebbero stati 458.000 euro. Tolte le migliori 10 sarebbero state 340.000 euro.

RIBASSI E RECUPERO DEI MERCATI – DATI STORICI

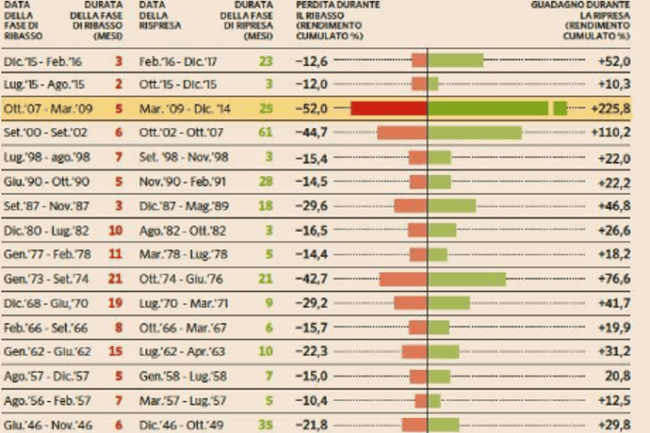

Un’analisi pubblicata dal Sole24Ore prende in considerazione tutti i principali ribassi dei mercati dal 1929 ad oggi. Per ognuno di essi viene indicato il numero di mesi in cui la discesa si è protratta, il drow down di mercato e poi il rendimento successivo realizzato durante la fase di ripresa.

A dimostrazione della veridicità del famoso aforisma “si sale per le scale e si scende con l’ascensore” tranne rare eccezioni, generalmente i ribassi seppur intensi avvengono in periodi limitati di tempo. Le fasi rialziste invece sono più lente e protratte nel tempo.

L’analisi prendere come riferimento sempre l’indice S&P 500. Se prendiamo ad esempio la crisi del 2008 la discesa è durata 15 mesi con un drow down del 52%. Il rialzo invece è poi durato 25 mesi con un guadagno complessivo del 225,8%.

CONCLUSIONI

L’analisi delle serie storiche ci fornisce indicazioni chiare sull’andamento rialzista dei mercati finanziari nel tempo. L’emotività costituisce il principale fattore di rischio per l’investitore dovuto alla comprensibile “ansia nella gestione quotidiana” del proprio portafoglio. La pianificazione finanziaria con la definizione dei propri obiettivi ed orizzonte temporale è l’unica ancora di salvataggio, e consente di vivere le fasi ribassiste che sempre ci saranno e magari anche di portato superiore a quelle vissute finora, come momenti di accumulo di posizioni azionarie, incrementando il rendimento atteso del proprio portafoglio.

L’osservazione dell’indice spingerebbe ad una strategia buy&hold, ma in realtà periodici aggiustamenti ai portafogli e al profilo di rischio, se fatta nei momenti opportuni, può migliorare il rendimento del portafoglio.

Per un ulteriore approfondimento vi invito a visualizzare il seguente video sull’argomento.